【会社売却を考える経営者向け】

北関東エリアの信頼できる

M&A仲介会社がすぐに見つかる

近年、企業の成長手段として一般的になりつつあるM&A。このサイトではM&Aに関する情報を取りまとめ、詳しく解説しています。

北関東エリアで売却を考えている経営者向けに、信頼できるM&A仲介会社の選び方も案内しているので、ぜひ参考にしてみてください。

おすすめM&A仲介会社3選

企業が成長する中で直面する「事業拡大」や「事業承継」といった重要な局面。そんな経営の大きな選択肢として注目されるのがM&Aです。しかし、適切な買い手や売り手を見つけることはもちろん、公正な企業評価やスムーズな交渉、そして手続きの効率化に至るまで、M&Aには多くの課題が伴います。そこで頼りになるのが、M&Aを専門に扱う仲介会社です。適切なマッチングや交渉サポートに加え、地元企業との繋がりや地方銀行・信用金庫との提携でもサポートを提供してくれる存在は、事業承継の成功を左右する鍵となります。

このサイトでは、北関東エリアに対応しているおすすめM&A仲介会社を3社ご紹介。経営者の視点に寄り添い、安心感を提供しながら事業の未来を切り拓くためのパートナー選びにお役立てください。

不安を解消し成長に繋げたい

企業向け

(https://tsunagufirm.co.jp/)

- 経営状況や事業の特徴を熟知する地方銀行、信用金庫などと提携し、双方の条件に合ったマッチングを実現。財務状況や事業承継の問題提議、課題整理からM&A後の組織統合(PMI)までサポートが伴走。

- 財務や融資に精通した金融機関出身のコンサルタントが多数在籍。企業合併や買収後に必要となる統合業務に欠かせない資金調達、事業計画策定、金融機関調整の相談可。

早急にM&Aを成立させたい

企業向け

(https://masouken.com/)

- AIアルゴリズムを活用し、双方の条件をスピーディーにマッチング。依頼から成約まで平均6.2ヵ月、最短49日という短期間で成約した実績があり、特に早期の結果を求める企業におすすめ。

- 着手金や中間金が一切不要の成功報酬型を採用しており、初期費用を抑えた負担の少ないサービスを提供。成功時のみ報酬が発生するため、安心して依頼が可能。

M&Aを希望する

企業向け

(https://www.nihon-ma.co.jp/)

- 全国の地方銀行、信用金庫、会計事務所など幅広いネットワークから、買い手候補を多数確保。さらに累計成約件数の多さで2023年には4年連続でギネス世界記録に認定(※1)されるなど、業界でも高い信頼性を持つ。

- 各業界に精通したスタッフが成長計画を立案・サポートする「成長戦略コンサルティング」を提供。事業拡大や全国展開を目指す企業に向けた具体的な提案に期待。

※参照元:ギネスワールドレコーズ公式サイト

https://www.guinnessworldrecords.jp/world-records/663656-best-selling-mergers-and-acquisitions-advisory-company

M&Aを目指す経営者が

増えている理由

イメージの改善が著しいM&Aですが、とはいえなぜここまで需要が増えているのでしょうか?背景には後継者不足や市場変化への迅速な対応など、いろいろなことが考えられます。

ここでは「はじめてのM&A」編集チームが調べた、M&Aを目指す経営者が増えている理由について解説していきます。

IT化・DX化への事業転換

コロナの長期化により、IT化やDX等の事業構造の転換は待ったなしの状況です。事業構造の転換や、規模拡大を見据えた同業の買収など、IT企業などの周辺事業や異業種を買収する事例が増えています。

極端な売り手市場で

投資ファンドも注目

企業規模・業種によっても違いますが、M&A市場においては、買い手は多いが売り手は少ない「売り手市場」となっています。入札形式がスタンダードになり、買い手としては事業会社のほか、投資ファンドも存在感を見せています。

成長戦略型M&Aで市場が活性化

事業承継型M&Aではない、成長戦略型M&Aによる「グループイン」という考え方が普及しています。背景としては、人生100年時代の到来があります。

長期的な成長につながる

「成長戦略型M&A」の認知拡大

M&Aの需要増加の背景には、後継者不足や市場変化への対応、IT化・DX化の必要性が挙げられます。例えば事業構造転換や規模拡大を目指す企業が、同業や異業種の買収を進めています。

また、M&A市場は売り手市場であり、投資ファンドも目をつけているのが活況の理由のひとつ。長期的な成長を見据えた経営者による「成長戦略型M&A」が普及したことも一因と言えるでしょう。

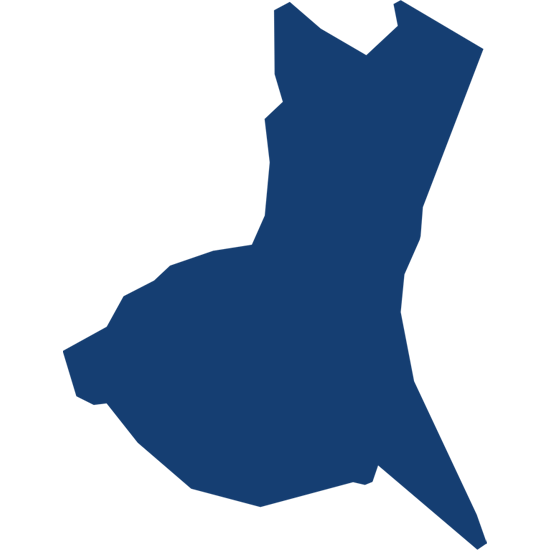

北関東エリアの

M&A成功事例

栃木・群馬・茨城などの北関東エリアでは、どのようなM&Aが行われてきたのでしょうか。ここでは様々なM&A成功事例について詳しく解説しています。

藤井産業/サンユウ

藤井産業は、産業機械電気設備工事、制御盤・分電盤設計、製作のサンユウ(埼玉県ふじみ野市)を買収しました。藤井産業はエリア戦略として埼玉エリアの売上・利益の拡大を図っており、顧客への提案の充実、技術力の向上、取扱商品の拡充、仕入の効率化を図るとのことです。

とちぎん農業法人/

百姓屋えびはら

栃木銀行、日本政策金融公庫(東京)が出資し、とちぎんキャピタル(宇都宮市)が運営するとちぎん農業法人投資事業有限責任組合(同)は、水稲、麦、ねぎ、いちご生産などの百姓屋えびはらに資本参加しました。

同社は2016年12月に法人化され、土地利用型農業を主としています。調達資金を2017年から開始したいちご生産の規模拡大に伴うハウスなどの設備資金、運転資金に充てるとのことです。同組合の第4号出資案件となりました。

明電産業/牛山電工

電気設備資材卸の明電産業(宇都宮市)は、同業の牛山電工(埼玉県川越市)を買収しました。数億円で全株式を取得し、社名は変更せず、従業員の雇用も継続するとのことです。同社は1965年設立で埼玉県内に7拠点を有しています。

明電産業は北関東3県を地盤に事業展開しており、首都圏に販売網を広げます。2020年の東京五輪・パラリンピックに向けた照明、電線など電設資材の需要を見込み、東京都内への営業を強化するとのことです。

よくある中小企業M&Aの

問題点と失敗原因

会社の売り買いは、当然ながら簡単なものではありません。動くお金も膨大で、多くの従業員の命運を握る責任の重さも測り知れません。それだけに絶対失敗したくないはず。ここではよくある失敗原因について詳しく解説していきます。

売り手視点で見た

中小企業M&Aのよくある失敗例

M&Aの検討・交渉を進めるうえで、売り手オーナーはどのような心境になるのでしょうか。よくあるものとしては以下の4つです。

- 高く売りたい → 創業者利潤を確保したい(創業家)

- 正当に評価されたい → 絶対額も大事だが、相対的な価格が欲しい

- よいM&Aでありたい → 残る従業員や取引先のことを考えると、買い手の評判が大事

- 早く決着したい → 経営とM&A準備の両立、孤独感増加など精神的な負担が大きい

買い手視点で見た

中小企業M&Aのよくある失敗例

- 買うべきではない会社を買ってしまう

- 相場よりも高い値段で買いすぎる

- PMIで失敗する

中小企業M&A成功のポイント

M&Aを実施する際には、売り手、買い手ともに、M&Aの目的や戦略を明確化することが重要です。

M&Aによって何を達成したいのか、自社のビジョンとどのようにマッチするのか、想定されるシナジー効果は何かを明確にし、これらに基づいて戦略的にM&Aを実施する必要があります。

相手先探し

適切な相手先を見つけることはM&A成功の鍵です。業界に精通したアドバイザーや仲介会社のネットワークを活用し、シナジー効果が期待できる企業をリストアップすることが重要です。

タイミング

M&Aの実行タイミングが重要です。市場の動向や自社の経営状況、相手先の状況を見極め、最適なタイミングで交渉を開始することが成功のポイントとなります。

相談先・アドバイザーの活用

経験豊富なM&Aアドバイザーや専門家を活用することで、スムーズな進行が期待できます。専門家の知識とネットワークを活かして、適切なアドバイスとサポートを受けることが重要です。

価格・条件交渉

価格や条件の交渉は慎重に行う必要があります。相手先との信頼関係を築きながら、納得のいく条件を設定することが重要です。交渉の際は専門家の意見を参考にすることが有効です。

PMIの実施

M&A後の統合プロセス(PMI)をしっかりと計画・実行することが成功のカギです。企業文化の統合や業務プロセスの最適化を図り、シナジー効果を最大限に引き出すことが求められます。

M&A検討から実行までの

流れ(売り手側)

ここでは一般的なM&A実施の流れを解説しています。仲介会社によって多少違いがあるので、大体どのような流れになるかをここでは押さえておきましょう。

1.M&Aの検討・情報収集

M&Aの実施を検討するにあたり、まずは業界の動向や成功・失敗事例を調べます。

経営陣での話し合いを通じて、M&Aのメリットやリスクを確認し、事前にしっかりと情報を収集します。

2.M&Aの準備/

アドバイザーの選任

自社の財務状況、事業の強み・弱みを詳細に分析します。

また、信頼できるM&Aアドバイザーを選任し、専門的なサポートを受けます。この段階で事前デューデリジェンス(プレDD)を行い、自社の価値を明確にします。

3.相手先探し

買い手候補を探し出し、条件に合う相手をリストアップします。

M&A仲介会社やアドバイザーのネットワークを活用して、多様な候補を検討し、最適な相手を見つけ出します。

4.トップ面談・意向表明

経営者同士のトップ面談を行い、お互いの意向や条件を確認します。

この段階でM&Aの基本的な方向性を定め、具体的な話し合いを進めるための基礎を築きます。

5.M&Aの条件調整・

基本合意書の締結

主要条件(価格、引継ぎ体制、契約条件など)を詳細に調整し、基本合意書を締結します。

この文書により、両者の合意内容を正式に記録し、次のステップに進むための基盤を固めます。

6.買収監査(デューデリジェンス)の実行

買い手が対象企業の財務状況、法務問題、事業内容を詳細に調査します。

このプロセスで、潜在的なリスクや不明点を解消し、買収の可否を最終判断するための重要な情報を収集します。

7.最終条件調整

デューデリジェンスの結果を基に、最終的な条件を調整します。

価格の再交渉や契約内容の最終確認を行い、両者が納得できる合意を形成します。

8.最終契約締結・

クロージング

(M&Aの実行)

最終契約を締結し、実際に売買手続きを行います。この段階で正式に所有権が移転し、M&Aが完了します。

クロージングまでのスムーズな進行が求められます。

9.関係者への開示

(ディスクロージャー)

M&Aの成立を従業員や取引先、関係機関に通知します。

適切な情報開示を行い、関係者の理解と協力を得ることが重要です。

10.PMI

統合作業(PMI: Post-Merger Integration)を実施します。

企業文化の統合、業務プロセスの最適化、シナジー効果の発揮を図り、M&A後の企業価値の最大化を目指します。

北関東で会社を売却するなら

おすすめの

M&A仲介会社一覧

M&Aは日本のみならず、海外の企業と行われることもある事業です。とはいえ、「同じ売却するなら、土地や文化をよく知る地元企業に買ってもらいたい」と願う経営者の方もいらっしゃるでしょう。

ここではM&A事業の対象に北関東エリア(栃木県・群馬県・茨城県)を含んでいるM&A仲介会社の情報を取りまとめています。

Google検索「北関東 M&A」で検索した結果から、栃木県・群馬県・茨城県をM&A支援の対象に含んだM&A仲介会社41社を抽出。その内、仲介・アドバイザリー業務を行っていないマッチングプラットフォームと金融機関を除外した33社を抽出した。(2024年4月18日調査時点)

TSUNAGUは、栃木県・群馬県・茨城県を中心に、地域密着型のM&Aアドバイザリーサービスを展開。

各地域の金融機関・士業・事業承継支援機関と連携し、相談~成約後の経営統合支援(PMI)までワンストップでサポートします。

| 所在地 | 栃木県宇都宮市宮原1-8-15 |

|---|---|

| 電話番号 | 028-666-0279 |

| 公式サイト | https://tsunagufirm.co.jp/ |

船井総研M&Aでは700人以上の経営コンサルタントが専門分野を持っており、その数は150業種を超えます。

M&Aにおいても業種専門のコンサルとM&A専門のコンサルがタッグを組み、M&A成立後の業績向上や企業発展を目指します。

| 所在地 | 東京都中央区八重洲2-2-1 東京ミッドタウン八重洲 八重洲セントラルタワー35F |

|---|---|

| 電話番号 | 03-4356-0271 |

| 公式サイト | https://ma.funaisoken.co.jp/ |

ファイブ・アンド・ミライアソシエイツでは、伴走型M&Aコンサルティングを実施しているのが強みです。

20年以上の実務経験があるベテランスタッフが経営者の思いを丁寧に聞き取った上で優れたソリューションを提供しています。

| 所在地 | 東京都千代田区神田司町2-13 神田第4アメレックスビル4F |

|---|---|

| 電話番号 | 03-3527-1409 |

| 公式サイト | https://five-mirai.co.jp/ |

北関東M&Aサポートは、戦略構築から対象企業の選定、M&A実行まで一貫したサポートを行います。

M&Aの最初から最後までトータルでサポートしてくれるため、M&Aの全体像を把握したうえで、計画的に進めることができます。

| 所在地 | 群馬県前橋市文京町3-25-12 |

|---|---|

| 電話番号 | 027-260-8630 |

| 公式サイト | http://www.kitakanto-ma.co.jp/index.html |

M&A総合研究所は、依頼から成約まで1年以上かかることもあるM&Aを、平均6.2か月のスピードで成約まで導きます(2024年4月調査時点)。

経験豊富なM&Aアドバイザーにより企業価値算定やマッチング、デューデリジェンスなどの時間も短縮可能です。

| 所在地 | 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館17階 |

|---|---|

| 電話番号 | 0120-401-970 |

| 公式サイト | https://masouken.com/ |

かがやきM&Aは、既に契約中の仲介会社に不安を感じている方向けに、客観的な視点からアドバイスを行うM&Aセカンドオピニオンサービスを提供します。

聞きにくい質問に、M&Aの専門家が客観的な視点から回答します。

| 所在地 | 東京都新宿区西新宿2-6-1 新宿住友ビル31F |

|---|---|

| 電話番号 | 03-6258-0490 |

| 公式サイト | https://just-ma.jp/ |

M&A DXは、お客様のニーズ・用途に応じたPPA支援を行っています。

同社には大手会計系M&Aファーム出身の公認会計士が多数在籍しており、豊富な経験と高度な専門知識を活かし、高品質のPPAレポートを提供します。

| 所在地 | 東京都港区浜松町2-4-1 世界貿易センタービルディング南館17F |

|---|---|

| 電話番号 | 03-6869-7015 |

| 公式サイト | https://subaru-inc.co.jp/ |

ストライクのM&Aは、着手金・企業価値算定費用・月額報酬がすべて無料です。

専門家による企業価値算定、買収候補の提案、条件交渉まで無料でサポートします。報酬は、基本合意報酬と成功報酬のみです。

| 所在地 | 東京都千代田区大手町1-2-1 三井物産ビル15F |

|---|---|

| 電話番号 | 03-6848-0101 |

| 公式サイト | https://www.strike.co.jp/ |

レコフは、約2万社の顧客数と、顧客が上場企業および上場準備企業という優良な基盤を誇っています(2024年4月調査時点)。

このような顧客基盤からニーズ・シーズを抽出し、顧客にとって有益な新しい価値を提供し続けることで、信頼を勝ち取っている会社です。

| 所在地 | 東京都千代田区丸の内1-9-1 グラントウキョウノースタワー38F |

|---|---|

| 電話番号 | 03-6369-8480 |

| 公式サイト | https://www.recof.co.jp/ |

日本M&Aセンターは、中小企業を中心にM&A支援を行って33年目です。

どのような会社なのか客観的に示すために、経営成績を示すデータやサービス内容、業界動向から見る企業の魅力、経営者の想いなどが伝わる、高品質な「企業概要書」を作り上げます。

| 所在地 | 東京都千代田区丸の内1-8-2 鉄鋼ビルディング24F |

|---|---|

| 電話番号 | 03-5220-5454 |

| 公式サイト | https://www.nihon-ma.co.jp/ |

ハイディールパートナーズでは、売り手企業はM&A成立まで手数料不要の「完全成功報酬型」を採用しています。

また、最低報酬金額を低く設定することで、小規模事業者でもご活用しやすい手数料体系になっています。

| 所在地 | 東京都千代田区麹町4-5-20 KSビル7F |

|---|---|

| 電話番号 | 03-5877-4225 |

| 公式サイト | https://hideal-p.com/ |

ブティックスでは、小規模事業者がM&A仲介サービスを利用する際にネックとなりやすい、M&A仲介手数料を安価に設定。

介護・福祉業界で大きな割合を占める小規模事業者にとって利用しやすく、多くの事業者が利用しています。

| 所在地 | 東京都港区三田1-4-28 三田国際ビル11F |

|---|---|

| 電話番号 | 03-6303-9611 |

| 公式サイト | https://btix.jp/ |

大手のM&A仲介会社では着手金1,000万円のところもある中で、MAポートでは譲受が完全に完了し、振込決済が終わったタイミングでの完全成功報酬型の料金体系です。

そのため、売主手企業に着手金は発生しません。

| 所在地 | 東京都渋谷区恵比寿1-8-5 東洋ビル7F |

|---|---|

| 電話番号 | 03-5940-6871 |

| 公式サイト | https://www.i-breakthrough.com/ |

M&Aには、各業界のビジネス、会社法、会計、税務など会社に関わる全ての知識が不可欠です。

経営承継支援のM&Aコンサルタントは、各案件が成約する度に全ての社員が実務で発生した重要な論点を共有します。

| 所在地 | 東京都千代田区霞が関3-2-1 霞が関コモンゲート西館20F |

|---|---|

| 電話番号 | 03-6279-0457 |

| 公式サイト | https://jms-support.jp/ |

M&Aキャピタルパートナーズでは、具体的な買収ニーズや対象先を持つ企業に対して、ファインディングサービスの提案を実施。

独自のチャネルや手法で対象会社のオーナーにアプローチし、M&Aの可能性を模索しフィードバックします。

| 所在地 | 東京都中央区八重洲2-2-1 東京ミッドタウン八重洲 八重洲セントラルタワー36F |

|---|---|

| 電話番号 | 03-6770-4300 |

| 公式サイト | https://www.ma-cp.com/ |

専任のコンサルタントとアドバイザーが複合的に連携しながらサポートします。

M&Aの専門家がIM、企業評価、買い手企業へのプレゼンなどに対応します。地域ごとの商習慣や事業特性を把握した上で、全国的なサポートが可能です。

| 所在地 | 東京都港区新橋1-1-13 アーバンネット内幸町ビル3F |

|---|---|

| 電話番号 | 03-5157-1074 |

| 公式サイト | https://mmac.cc/ |

M&Aを中心となって推進する金融機関や民間仲介業者は一定規模以上の企業を対象としており、小規模事業者の担い手は少ないのが現状です。

日本テクノでは電力コンサルティング実績をもとに、小規模事業者ならではの悩みに応えます。

| 所在地 | 東京都新宿区西新宿1-25-1 新宿センタービル53F |

|---|---|

| 電話番号 | 03-3349-1111 |

| 公式サイト | https://www.n-techno.co.jp/ |

これまで多数のM&Aを手掛けた実績を持つ公認会計士、税理士、社労士等の在籍する専門家集団がサポートします。

お客様に付く担当者は、コンサルティング経験豊富な人材です。タイミング力、サポート力共に優れています。

| 所在地 | 東京都千代田区大手町1-5-1 大手町ファーストスクエア イーストタワー3F |

|---|---|

| 電話番号 | 03-6259-1812 |

| 公式サイト | https://www.tasuki.pro/ |

GUIDAはM&Aを成立させて終わりではなく、「経営指導」「経営課題解決」「新規事業立案」など多岐にわたりサポート。

チーム一体となって一つのプロジェクトを遂行するパッケージも用意しています。

| 所在地 | 北海道札幌市中央区北4条西7-1-5 NCO札幌ホワイトビル |

|---|---|

| 電話番号 | 011-596-6836 |

| 公式サイト | https://www.guida.co.jp/ |

M&Aインテリジェンスは、中堅・中小企業向けM&Aアドバイザリー・中堅・中小企業向け企業価値向上コンサルティング・ウェブメディアの運営をおこなう、少数精鋭の専門家によるM&A仲介サービス会社です。

| 所在地 | 東京都中央区銀座1-22-11 銀座大竹ビジデンス2F |

|---|---|

| 電話番号 | 03-5050-2831 |

| 公式サイト | https://www.ma-chukai-hikaku.com/ma-intel/top |

M&Aベストパートナーズは、製造、建設、不動産、医療・ヘルスケア、物流、ITに特化したM&A仲介会社です。これまでに培った実績・経験から、特に建設業のクライアントと高い相乗効果が期待できます。

| 所在地 | 東京都千代田区丸の内2-7-2 JPタワー22F |

|---|---|

| 電話番号 | 03-6268-0534 |

| 公式サイト | https://mabp.co.jp/ |

フォーバルが提供するのは、中小企業に特化したM&A仲介サービスです。

特に後継者不在の中、事業継続に不安を感じて清算・廃業を検討している中小企業へのサポートを強みとしています。親族内・親族外の承継への対応も可能です。

| 所在地 | 東京都渋谷区神宮前5-52-2 青山オーバルビル14F |

|---|---|

| 電話番号 | 03-3498-1541 |

| 公式サイト | https://www.forval.co.jp/ |

わかりやすい報酬体系が特徴で、譲渡・仲介形式の場合の報酬はM&A着手時の資料作成料、基本合意報酬、M&Aが成約した時の成功報酬の3点がかかります。

初期の相談や企業価値の簡易評価は無料なので、気軽に相談できます。

| 所在地 | 大阪府大阪市中央区備後町3-4-1 備後町山口玄ビル3F |

|---|---|

| 電話番号 | 06-4963-2034 |

| 公式サイト | https://www.ondeck.jp/ |

コンサルティング会社出身の経験から、ファルコン・キャピタルの代表がM&Aのセカンドオピニオンレポートを実施します。

ヒアリング→資料受領→レポート作成→レポート提出と説明→お支払いの流れです。

| 所在地 | 東京都新宿区新宿7-12-6 |

|---|---|

| 電話番号 | 080-5038-5226 |

| 公式サイト | https://falconcap.co.jp/ |

日本企業価値承継機構は、売り手企業と買い手企業の出会いの場となるM&Aマッチングサイト「まちる」を運営しています。

譲渡希望案件の掲載はもちろん、買収希望の方も無料で閲覧することが可能です。

| 所在地 | 東京都千代田区神田須田町1-3-9 PMO神田万世橋6F |

|---|---|

| 電話番号 | 03-6452-9222 |

| 公式サイト | http://www.jcvs.co.jp/ |

ヴェリタス・キャピタル・パートナーズが得意とするのは、グローバル案件で数十億円程度のミッドキャップで複雑なスキームのM&A。

日本ではめずらしい本格的M&Aブティック業務を展開しています。

| 所在地 | 東京都品川区北品川4-7-25 #301 |

|---|---|

| 電話番号 | 050-5805-6289 |

| 公式サイト | https://www.veritas-partners.com/ |

コーポレート・アドバイザーズM&Aでは、「買い手の目的を果たせる売り手が見つかる保証がない段階で費用負担はできない」という経営者の考えのもと、着手金の支払い不要で顧客の企業買収・統合をサポートしています。

| 所在地 | 東京都千代田区霞が関3-2-5 霞が関ビルディング33F |

|---|---|

| 電話番号 | 03-3593-3235 |

| 公式サイト | https://co-ad.jp/ |

中小企業M&Aサポートでは、小規模から中堅企業までの事業再生コンサルティングも実施しています。

経営コンサルタントや公認会計士、税理士などで構成されたチームが自社の事業再生をしっかりとサポートします。

| 所在地 | 東京都千代田区丸の内1-11-1 パシフィックセンチュリープレイス8F |

|---|---|

| 電話番号 | 03-6860-8272 |

| 公式サイト | https://www.chusho-ma-support.com/ |

クラリスキャピタルでは、低コスト・完全成功報酬型でM&Aを支援しているのが強みです。

依頼主が安心して相談できるよう、着手金や中間手数料、毎月の固定報酬は徴収していません。

| 所在地 | 東京都中央区湊2-15-14 2502 |

|---|---|

| 電話番号 | 03-4405-8607 |

| 公式サイト | https://clarisc.co.jp/ |

オリコンタービレでは、譲渡を検討中の企業に対して無料相談会を実施。

個別で行うため、大切な機密情報はしっかりと守ります。無料で相談できるため、一人で悩みを抱えている企業の経営者の方におすすめです。

| 所在地 | 東京都目黒区目黒1-24-18 福山ビル7F・9F |

|---|---|

| 電話番号 | 03-5759-6730 |

| 公式サイト | https://www.occ21.co.jp/ |

インテグループは中小企業がM&Aという手段を安心して選択できるようにするため、着手金や中間報酬などを徴収しておらず、完全成功報酬制を採用しているのが特長です。

| 所在地 | 東京都千代田区丸の内1-6-5 丸の内北口ビルディング26F |

|---|---|

| 電話番号 | 03-6206-6980 |

| 公式サイト | https://www.integroup.jp/ |

M&Aロイヤルアドバイザリーでは、譲渡を希望するクライアントに対してM&A成立まで着手金や中間金を徴収することなく、無料でサポートしています。会社売却における相談も無料で実施しています。

| 所在地 | 東京都千代田区丸の内1-8-3 丸の内トラストタワー本館20F 日本橋オフィス |

|---|---|

| 電話番号 | 03-6269-3040 |

| 公式サイト | https://ma-la.co.jp/ |

いざ会社を売却する前に…

知っておきたいM&Aの

疑問を解決

ここではM&Aにおける疑問を解決に導きます。従業員の離職を防ぐ方法やローカルM&Aについて、成功報酬の相場などを詳しく解説していますので、自身の会社をM&Aしようと考えている方は必見です。

M&Aで従業員が退職してしまうのを防ぐには

従業員の離職を防ぐには、M&Aの実施を打ち明けるタイミングを見計らい、一人ひとりの処遇内容に伝えて不安を取り除くことが大切です。

実施のタイミングで離職してしまう原因の一つとして、「自分自身の処遇の変化による不安」が挙げられます。そのため実施することを従業員の処遇がしっかりと定まっていない状態の時に打ち明けるのは避けておきましょう。

地方企業のM&Aは難しい?

ローカルM&Aを解説

地方企業がM&Aを実施することは可能ですが、大都市と比較すると難しい部分があるのが実情です。まず周りにM&A対象となる企業が少ないこと、全体的にM&Aに対して消極的であるのが理由として挙げられます。

一方でローカルM&Aは、国の後押しもあることから今後活発化していくと予想されています。ここでは地方企業のM&Aについてまとめていますので、ぜひ参照してみてください。

M&Aの成功報酬、

相場はどれくらい?

相場の目安としては、中小企業の場合は2,000万円~5,000万円となります(2024年4月調査時点)。また、成功報酬の料率をかける取引金額には2種類あり、成功報酬の計算には手数料率を乗じる方法であるレーマン方式が一般的です。ここではM&Aの成功報酬相場について詳しく紹介しています。

M&Aと事業承継の

違いは何?

M&Aと事業承継には、経営者が引退するかどうかの違いがあります。M&Aは企業や事業の買収や合併を行い、買収した会社の経営者が新会社の取締役に就任する可能性があります。

一方で事業承継とは、現在の社長が後継ぎに事業を譲ることです。ここではM&Aと事業承継の違いについて詳しく解説しています。

M&Aにおけるバリュエーションって何?

企業価値評価(バリュエーション)とは、会社の価値を算出することを指します。M&Aを行う上で算出した評価は、金額交渉の上での判断基準になり、重要な要素となっています。

普段展開している事業だけでなく、企業が保有する不動産や有価証券、保険積立金などが当てはまります。ここではM&Aにおける企業価値評価(バリュエーション)について詳しく解説しています。

M&Aに関わる法律とは?

M&Aを成功させるためには、関わる法律を理解することが不可欠です。会社法、金融商品取引法、独占禁止法、労働契約承継法、税法などが特に重要で、法律が企業の合併や買収にどのように影響するかを把握することが求められます。それぞれの法律が果たす役割を正しく理解し、適切な対応を取ることで、M&Aのプロセスをスムーズに進めるでしょう。

M&Aにおける競業避止義務とは?

M&Aにおける競業避止義務は、売り手が譲渡後に買い手と競合する事業を行わないよう制限する取り決めです。買い手が得た事業の価値が守られ、売り手の新たな事業が競争相手となるリスクが軽減されます。この義務の範囲や期間は、双方の合意で設定され、期間は通常5〜10年とされますが、法律的には30年まで延長可能です。違反した場合、損害賠償や差止め請求などの法的リスクが伴うため、慎重に設定することが重要です。

M&Aでかかる時間は?

M&Aは企業規模や業種により数か月から数年かかりますが、事前準備や専門家の活用、情報共有を徹底することで効率化が可能です。成功の鍵はプロセス理解と計画的対応にあります。

M&Aにおける買い手探しの方法

M&A仲介会社の利用、マッチングプラットフォームの活用、金融機関や専門家の紹介、直接アプローチなどの方法を解説します。また、買い手選定における財務基盤の安定性、事業のシナジー、なども紹介し、適切な買い手を見極めるための戦略を説明します。

M&Aの手法とは

企業の成長や事業再編の手段として活用されるM&Aには、さまざまな手法が存在します。株式譲渡、合併、事業譲渡など、それぞれの手法には特徴があり、リスクもさまざまです。買い手が株式を取得することで経営権を握る手法もあれば、特定の事業のみを譲渡する手法もあります。選択肢が多いからこそ、適切な判断が求められるのです。

M&Aで売却する際に準備すること

M&Aによる会社売却をスムーズに成立させるためには、事前にきちんと準備を整えておくことが欠かせません。M&Aの準備では必要書類などをそろえるだけでなく、様々な観点から社内の状況を把握して対処することが必要です。

M&A売却の期間はどれくらい?売却をスムーズに行うには

M&Aによって会社の売却を叶えようとしても、一般的に少なくとも半年~1年は交渉成立までに要するとされています。そのため理想のM&A売却を叶えるには、その期間について正しく理解した上で対策を考えることが大切です。

事業譲渡で支払うことになる税金とは?

事業譲渡では、事業を売却する側(売り手)と、事業を取得する側(買い手)にそれぞれ法人税や所得税、あるいは消費税といった税金が発生します。ここでは事業譲渡で考えるべき税金の種類や注意点についてまとめています。

事業譲渡と会社分割の違いは?

自社の事業を後継者となる他社へ承継する方法として、事業を売却する事業譲渡の他に、新設会社や既存の他社へ事業を包括承継する「会社分割」などがあります。事業譲渡と会社分割の違いについて把握しておきましょう。

M&Aで注意したい悪質な買い手

M&Aが成約したのに譲渡代金を支払わなかったり、譲渡された会社から現預金を引き抜いて破綻させたりと、悪質な買い手によるM&A詐欺が問題になっています。M&Aの悪質な買い手や仲介業者の注意点をまとめました。

M&Aで会社を買う前に読んでおきたいことまとめ

ここではM&Aを実施する前に頭に入れておきたいポイントを集めて解説しています。会社を買うことによって得られるメリットや、赤字企業を買収するメリット、それを行う上で欠かせない調査の概要、行う際の注意点やリスクを説明しています。

自社で会社を買う際には、一読しておくことをおすすめします。事前に読んでおくことで、会社買収・統合に対しての理解を深めることができるでしょう。

後継者のいない会社を

買うメリットとは?

跡継ぎのいない会社を買収するメリットは、自社の起業コストを削減できるほか、低リスクでの新規事業参入を図れる点です。

以下の記事では、後継者のいない会社を選択して買収するデメリットや注目されている理由を詳しく説明しています。自社の事業拡大を図りたい方や新しい事業を冒険せずに取り入れたいと考えている方は必見です。

赤字企業を買収する

メリットとは?

赤字経営である会社を買うメリットは、シナジー効果を見込める会社を普段より低価格で統合できることです。また欠損金を翌年以降の利益と相殺できる制度があり、節税を図れるのも魅力の一つと言えるでしょう。

他にも赤字企業の買取価格を決定する算出方法や成功させるポイントなどを詳しく説明。赤字企業を買収した詳しい事例も記載しているので企業買収で自社の事業拡大を図りたいと考えている方は必見です。

M&A前のデューデリジェンス

チェックリスト

デューデリジェンスとは、企業を買収する前に売り手側会社の情報を集めて調べることです。その会社の企業価値を見極めるため、財務状況や市場ポジション、将来性を把握します。

企業の買収・統合を行う上で欠かせないデューデリジェンスの概要に加え、実際の流れや費用について詳しく解説しています。また、調査をする上での注意点も詳しくまとめて紹介。企業の統合・買収には必要不可欠な情報のため、買い手や売り手も必見です。

M&Aの注意点・リスク

について徹底解説

企業買収・統合を行う際の注意点やリスクについてまとめたページです。まずM&Aを行う際にはその目的を明確化させるのが一番重要なポイントです。企業買収はあくまで手段であり、結果ではありません。上手く話をまとめて契約を締結させた後にも、慎重に進めなければならないプロセス(PMI)があり、成功がゴールではないことがわかります。

M&Aを行うにあたって見落としてはいけないポイントを紹介していますので、ぜひ参考にしてみてください。

M&Aの相談先について

M&Aは企業の成長を促進する重要な手段ですが、専門家の選択が成功のカギです。公認会計士・税理士は財務面のリスク分析に優れ、仲介会社は相手企業の探索をサポートします。金融機関は大規模案件に強く、商工会議所などの公的機関は中小企業向けに特化した支援を提供します。目的に応じた適切な相談相手を選びましょう。

M&Aにおける関係構築

M&Aの成功は契約や条件だけでなく、相手企業との信頼関係にかかっています。戦略的準備からデューデリジェンス、交渉、統合プロセス(PMI)まで、各段階での具体的な関係構築方法を解説します。

栃木・群馬・茨城の県別特集

M&Aの課題解決をお任せできる仲介会社紹介

事業承継・事業成長・事業再生という、大きく3つの目的で行われる中小企業のM&A。専門家の手を借りて実施するのが一般的で、M&Aの際に発生する課題解決を一手に引き受けてくれるのがM&A仲介会社です。

選ぶポイントは「信頼できるパートナー」かどうか。このサイトでは抽象的な信頼という言葉を「金融機関や士業とM&A支援の提携」し、かつ「着手金無しの成功報酬型で低リスクでM&A実現」をサポートできることと定義付け、北関東の各県別におすすめする仲介会社をご紹介しています。ぜひ以下リンクよりチェックしてみてください。